Um guia para iniciantes para diversificar seu portfólio de criptografia com Stablecoins

2024-02-29 13:06:20O que são stablecoins e por que são importantes no portfólio criptográfico?

As stablecoins representam uma inovação significativa no mundo das criptomoedas, fornecendo uma alternativa menos volátil às criptomoedas tradicionais como Bitcoin e Ethereum. Ao contrário de outras moedas digitais, as stablecoins estão atreladas a ativos estáveis, como moedas fiduciárias (USD, EUR, etc.) ou commodities (ouro, prata), o que ajuda a manter a consistência de seu valor. Esta característica única torna-os um elemento essencial em qualquer carteira de criptomoedas, especialmente para aqueles que são cautelosos com a alta volatilidade associada às criptomoedas típicas.

Benefícios de diversificar com Stablecoins no portfólio de um iniciante

Stablecoins oferecem uma maneira de interagir com o espaço da moeda digital, ao mesmo tempo que mitigam os riscos de oscilações dramáticas de preços. Servem como um porto seguro durante períodos de alta volatilidade no mercado criptográfico, permitindo aos investidores proteger o seu capital. Além disso, as stablecoins facilitam transações mais suaves e econômicas, tornando-as ideais para negociação e transferência de ativos dentro do ecossistema criptográfico. A sua importância no portfólio criptográfico reside na sua capacidade de fornecer equilíbrio, estabilidade e acessibilidade, tornando-os uma pedra angular tanto para comerciantes experientes como para recém-chegados ao mundo criptográfico.

Manter stablecoins em um portfólio para iniciantes também contribui significativamente para sua estabilidade geral. Durante as crises do mercado, onde as criptomoedas tradicionais podem sofrer quedas acentuadas, as stablecoins tendem a manter o seu valor, ajudando a compensar perdas potenciais. Esta estabilidade não é apenas benéfica em termos de valor da carteira, mas também no fornecimento de conforto psicológico aos novos investidores que podem ser intimidados pela natureza errática do mercado criptográfico.

Compreendendo as stablecoins

As stablecoins surgiram como um aspecto revolucionário da moeda digital, oferecendo uma ponte entre o volátil mercado de criptomoedas e as moedas fiduciárias tradicionais, mais estáveis. Para manter esta estabilidade, os emissores de stablecoin geralmente estabelecem uma reserva, armazenamento seguro para o ativo ou combinação de ativos que respaldam a stablecoin. Esta seção investiga os conceitos fundamentais das stablecoins, explorando seus tipos, mecanismos para manter a estabilidade de valor e algumas das stablecoins mais populares atualmente em circulação.

Definição e tipos de stablecoins

Stablecoins são um tipo de criptomoeda projetada para oferecer estabilidade ao serem atreladas a um ativo estável, como ouro ou moeda fiduciária como o dólar americano. Eles são categorizados principalmente em três tipos: stablecoins com garantia fiduciária, stablecoins com garantia criptográfica e stablecoins não garantidas (também conhecidas como stablecoins algorítmicas). Cada tipo opera em um mecanismo diferente, oferecendo diversos graus de estabilidade e risco.

Como os Stablecoins mantêm a estabilidade do valor?

O principal apelo das stablecoins reside na sua capacidade de manter um valor estável, o que é um desafio significativo no altamente volátil mercado de criptomoedas. Esta seção explora os diferentes mecanismos usados pelas stablecoins para alcançar essa estabilidade.

・Stablecoins com garantia fiduciária

As stablecoins apoiadas por moedas fiduciárias visam refletir o valor das moedas tradicionais, como o dólar americano e o euro, e são o tipo mais utilizado. Seus fornecedores afirmam ter reservas de ativos líquidos para apoiar sua stablecoin baseada em blockchain. Idealmente, estas reservas, que devem ser equivalentes ou superiores à oferta circulante da moeda estável, são mantidas em dinheiro ou activos semelhantes, tais como títulos governamentais.

・Stablecoins com garantia criptográfica

As stablecoins com garantia criptografada, como o nome indica, são suportadas por garantias de criptomoeda. Devido à volatilidade inerente às criptomoedas, essas stablecoins normalmente precisam de mais garantias do que o valor da stablecoin para manter a estabilidade. Por exemplo, para criar US$ 100 de uma stablecoin, podem ser necessários US$ 150 em criptomoeda.

・Stablecoins algorítmicos

As stablecoins algorítmicas usam algoritmos e incentivos para manter seu valor estável. Ao contrário das stablecoins fiduciárias ou com garantia criptografada, elas geralmente operam com menos garantias, dependendo, em vez disso, da demanda de valor do mercado. A sua estabilidade está intimamente ligada à procura do mercado e uma diminuição significativa pode levar à falha do sistema. Isso ocorreu com o TerraUSD em 2022, quando seu valor caiu abaixo de US$ 1, causando uma liquidação massiva e um declínio dramático no valor do Luna, o token de governança do Terra. Este evento apagou mais de US$ 40 bilhões em riqueza de investidores em apenas alguns dias, em maio de 2022.

Stablecoins populares no mercado

No mundo das criptomoedas, as stablecoins ganharam destaque significativo devido à sua capacidade de manter um valor estável em relação às moedas tradicionais ou outros ativos. Estes vêm em diferentes formas, cada uma com características e riscos únicos.

Stablecoins garantidas pela Fiat são uma categoria popular, exemplificada pelo USDT da Tether e pelo USDC da Circle. Estas stablecoins são centralizadas e podem incluir ativos instáveis e de alto risco nas suas reservas, muitas vezes carecendo de auditorias independentes. Apesar destes riscos, a sua utilização generalizada em finanças descentralizadas para negociação, remessas e atividades de empréstimo/contração de empréstimos, juntamente com a sua liquidez e resistência à manipulação de preços, sublinha a sua importância no mercado de criptomoedas.

As stablecoins cripto-colateralizadas representam outra categoria significativa, sendo o DAI da MakerDAO o exemplo mais proeminente em termos de tamanho de mercado. Ao contrário das stablecoins com garantia fiduciária, estas são descentralizadas e operam sem dependência de confiança. No entanto, eles apresentam o risco de flutuação do valor da garantia, o que pode impactar a estabilidade da moeda estável. Em casos extremos, uma queda acentuada no valor da garantia poderá desencadear conversões automáticas no ativo subjacente.

As stablecoins algorítmicas são uma adição inovadora ao cenário das stablecoins, mantendo a estabilidade por meio de algoritmos complexos em vez de serem respaldadas por ativos físicos. Um exemplo notável de volatilidade neste setor foi o TerraUSD, que sofreu uma queda significativa no valor. Apesar de tais riscos, stablecoins algorítmicas como Frax, Ampleforth, Empty Set Dollar (ESD) e Magic Internet Money ganharam atenção por suas abordagens inovadoras. Frax, por exemplo, é um dos primeiros sistemas algorítmicos de stablecoin e inclui tanto o stablecoin Frax quanto o token de governança Frax Shares. O apelo destas stablecoins algorítmicas reside na sua transparência, descentralização e operações totalmente auditáveis.

Algumas stablecoins como Paxos Gold e a variante Tether’s Gold afirmam ser respaldadas por reservas físicas de metais preciosos, adicionando uma camada de estabilidade por meio de ativos tangíveis. Cada tipo de stablecoin oferece vantagens únicas e enfrenta riscos distintos, refletindo a natureza diversa e evolutiva do cenário das criptomoedas.

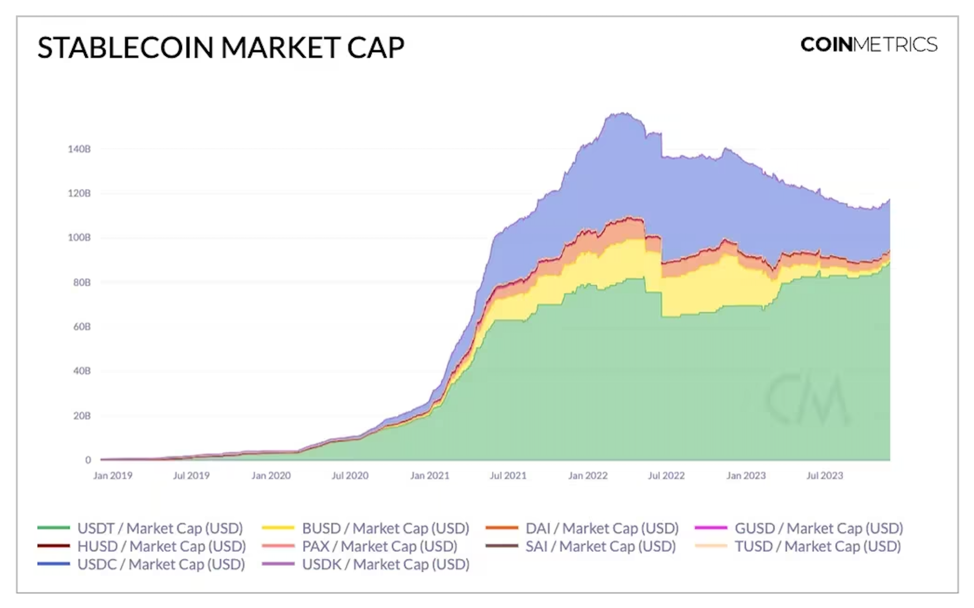

Valor de mercado de stablecoin, fonte: Coin Metrics

Estratégias para Diversificar com Stablecoins

Os Stablecoins estabeleceram uma posição única nas carteiras dos traders. Sendo ativos digitais ligados a reservas estáveis, como moedas fiduciárias ou metais preciosos, proporcionam uma combinação de características inovadoras de criptomoeda e a estabilidade das finanças tradicionais. É estratégico que os traders incorporem stablecoins em suas carteiras de investimento. Esta abordagem não só aumenta a estabilidade e reduz os riscos, mas também cria oportunidades de crescimento.

Alocando uma parte do portfólio para Stablecoins

Ao criar um portfólio de criptomoedas, é crucial primeiro selecionar os tipos de criptomoedas que você deseja incluir. Uma vez tomada esta decisão, o foco muda para determinar as alocações dentro do seu portfólio. Uma estratégia comumente recomendada é investir uma parcela maior em criptomoedas de grande capitalização. Geralmente são menos voláteis e têm um histórico de crescimento mais estabelecido. Para estruturar seu portfólio, você pode considerar a seguinte alocação como linha de base:

Para traders mais conservadores ou iniciantes, é recomendado alocar seu portfólio da seguinte forma:

50% em criptomoedas de grande capitalização como Bitcoin ou Ethereum

20% em stablecoins

10% em criptomoedas de média capitalização

5% em criptomoedas de pequena capitalização

5% no setor NFTs ou DeFi

Os portfólios acima mencionados são apenas para exemplo, não para consultoria de investimento.

Destacando o papel das stablecoins, é importante reconhecer seu valor único em um portfólio criptográfico. Stablecoins oferecem uma proteção contra a volatilidade normalmente associada às criptomoedas. Esta alocação de 20% em stablecoins pode servir como uma ferramenta de gestão de risco, proporcionando um certo grau de estabilidade e equilíbrio.

Estas variam desde carteiras constituídas apenas por Bitcoin ou Ethereum até uma divisão equilibrada de 50-50 ou 60-40 entre estas duas moedas dominantes, refletindo a sua substancial quota de mercado. É importante notar que estas estruturas de carteira são exemplos e não devem ser interpretadas como conselhos de investimento. A alocação ideal para uma carteira equilibrada pode variar muito com base nas metas de investimento individuais, na tolerância ao risco e na estratégia geral de investimento.

Usando Stablecoins para negociação e hedge

Stablecoins podem ser uma escolha mais eficaz para proteger um portfólio de criptomoedas. Destacam-se entre outras opções de hedge pelos menores custos envolvidos nas transações, bem como pelo acesso rápido e fácil às plataformas de negociação, tornando-os potencialmente mais adequados para mitigar o risco de perdas significativas. Além disso, as stablecoins oferecem benefícios em relação à conversão de criptomoedas em dólares com a finalidade de ajustar o saldo de um portfólio.

Stablecoins servem como uma moeda base confiável em negociações ativas. Eles fornecem um ponto de avaliação estável em meio ao volátil mercado de criptografia, ideal para obter ganhos e entrar e sair de posições. Além disso, as stablecoins podem atuar como uma proteção eficaz contra a volatilidade do mercado criptográfico e as flutuações cambiais tradicionais. Ao manter uma parte do seu portfólio em stablecoins, você pode proteger seus investimentos contra quedas inesperadas do mercado e desvalorizações cambiais.

Estratégias de participação de curto prazo versus longo prazo

As stablecoins oferecem uma proteção confiável durante as crises do mercado, permitindo que os investidores adaptem sua abordagem de investimento para se alinhar ao seu apetite pelo risco e à dinâmica prevalecente do mercado. A inclusão de stablecoins numa carteira de investimentos também pode abrir oportunidades para investimentos de curto prazo, especialmente em mercados flutuantes. Notavelmente, mesmo em mercados em declínio, as criptomoedas podem apresentar rápidas flutuações de preços em curtos períodos, variando de dias a meras horas.

Os comerciantes qualificados de criptomoedas costumam usar stablecoins para estabelecer investimentos de curto prazo em ativos que preveem que aumentarão de valor, garantindo assim lucros mesmo em meio a uma tendência geral de declínio do mercado. O desafio, contudo, reside em encontrar um equilíbrio entre a assunção de riscos e o potencial de ganhos ou perdas. As contas remuneradas apresentam uma estratégia para os investidores acumularem juros sobre os seus ativos digitais, mitigando o risco de perdas e, ao mesmo tempo, aumentando o valor das suas participações. em stablecoins e vários outros tipos de criptomoedas. Essas contas são especialmente benéficas para obter taxas de juros atraentes. Manter stablecoins no longo prazo pode ser uma jogada estratégica, especialmente em um portfólio diversificado. Pode ser o impacto potencial da inflação, os benefícios de ganhar juros sobre stablecoins e o seu papel no equilíbrio da sua estratégia de investimento a longo prazo.

Passo a passo: desenvolvendo uma estratégia de portfólio de stablecoin

Orientaremos você na avaliação de sua tolerância ao risco, na alocação de seus investimentos, na diversificação de suas participações e na exploração de oportunidades de alto rendimento, colocando você no caminho para uma jornada de investimento em criptografia mais estável e potencialmente lucrativa a partir das etapas aqui:

Etapa 1: Avalie sua tolerância ao risco e metas de investimento

Para gerir a sua tolerância ao risco e atingir os seus objetivos de investimento, considere empregar um conjunto de ferramentas estratégicas para alinhar a sua decisão de investimento. Isto inclui a abordagem de diversificação, uma estratégia confiável em que os investimentos são distribuídos por uma ampla gama de ativos para reduzir o risco. Além disso, a alocação de stablecoins é vital, envolvendo a distribuição de investimentos em diferentes tipos de ativos, como diferentes porções de moedas, o que ajuda a equilibrar o desempenho em diversas condições de mercado. Outro elemento-chave é a diversificação sectorial, investindo em vários tipos de sectores como DeFi, NFT ou LSD, para capitalizar o desempenho distinto destes sectores em diferentes cenários económicos. Trata-se de saber quanto risco você pode suportar e o que pretende alcançar com seus investimentos em stablecoin.

Etapa 2: Aloque uma porcentagem estratégica para stablecoins em seu portfólio

Alocar uma percentagem estratégica do seu portfólio para stablecoins pode ser uma abordagem prudente, especialmente num mercado volátil. Ao incorporar uma parte de stablecoins em seu portfólio, você pode reduzir potencialmente o risco geral e manter a liquidez.

A percentagem exacta a alocar depende da tolerância individual ao risco, dos objectivos de investimento e das condições de mercado. Para investidores conservadores, uma percentagem mais elevada em stablecoins pode ser preferível. Em contrapartida, aqueles com maior apetite pelo risco podem optar por uma alocação menor de stablecoins, mantendo uma parcela maior em ativos mais voláteis para maiores retornos potenciais. Vários especialistas recomendam que incorporar uma porcentagem estratégica de stablecoins em seu portfólio pode ser prudente. Especificamente, uma alocação de até 5% em criptografia é considerada relativamente “segura”, oferecendo potencial para retorno marginal. É essencial rever e ajustar regularmente esta alocação em resposta às mudanças na dinâmica do mercado e aos objetivos financeiros pessoais.

Etapa 3: Diversifique suas participações em stablecoins entre diferentes emissores e tipos

A diversificação é fundamental em qualquer estratégia de investimento e as stablecoins não são exceção. Existem vários tipos de stablecoins e a importância de diversificar suas participações em diferentes emissores para reduzir os riscos associados a qualquer stablecoin. Principais stablecoins como USD Coin (USDC), Tether (USDT) eBinância O USD (BUSD) está indexado 1:1 ao dólar, garantido por dinheiro ou ativos equivalentes detidos por organizações centralizadas. Isso garante que cada token seja suportado por um valor em dólares correspondente em dinheiro ou ativos semelhantes. Em contraste, algumas stablecoins, como Dai (DAI) e TerraClassicUSD (USTC), operam com princípios diferentes. O DAI, por exemplo, é apoiado por criptomoedas e mantém a sua indexação ao dólar através de garantias excessivas, utilizando um sistema de incentivos de oferta e procura. O infame USTC, uma stablecoin algorítmica não garantida, não depende de um ativo subjacente, mas usa métodos algorítmicos para manter seu valor.

Especialistas na área têm opiniões diversas sobre essas stablecoins. As stablecoins descentralizadas como DAI e USTC podem apresentar riscos adicionais, especialmente em mercados voláteis onde o DAI pode potencialmente perder a sua indexação ao dólar americano. A governança dessas moedas, como a DAI pela comunidade MakerDAO, também levanta questões sobre transparência e controle. Os especialistas sugeriram que os investidores deveriam usar stablecoins como USDC e USDT como hedges confiáveis para negociação e armazenamento de ativos.

Ao considerar stablecoins para seu portfólio, é crucial diversificar os diferentes tipos e seus riscos inerentes. Stablecoins centralizadas como USDC, USDT e BUSD oferecem uma abordagem mais tradicional e regulamentada, enquanto opções descentralizadas como DAI e USTC introduzem diferentes mecanismos e riscos potenciais. Sua decisão deve estar alinhada com sua tolerância ao risco e estratégia de investimento.

Etapa 4: explorar opções de economia de alto rendimento para stablecoins

Os Stablecoins oferecem oportunidades únicas para ganhar juros, muitas vezes a taxas mais elevadas do que as contas de poupança tradicionais. Existem várias opções de poupança de alto rendimento disponíveis para detentores de stablecoin, incluindo empréstimos ou apostas em exchanges centralizadas bloqueadas com uma determinada porcentagem de APR ou investimento em protocolos financeiros descentralizados (DeFi) estabelecidos. Estes métodos normalmente oferecem rendimentos modestos, geralmente inferiores a 5%, e são considerados de risco relativamente baixo.

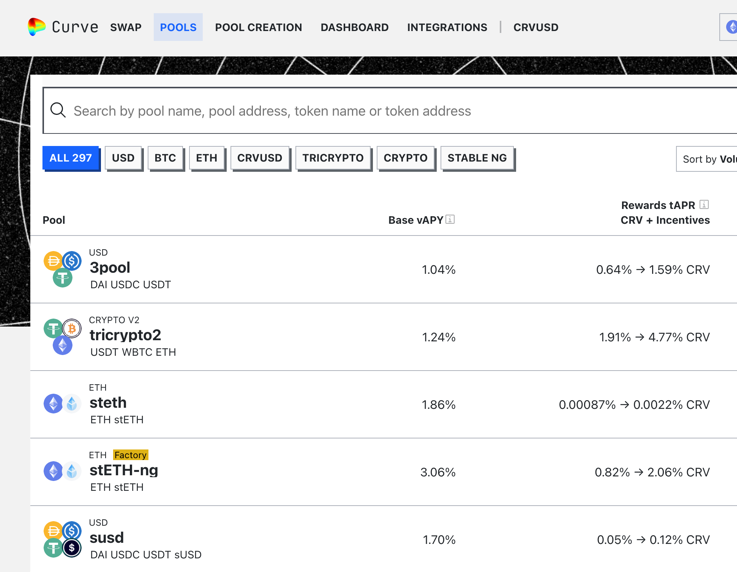

Pool de staking com APR%, fonte:Curva

No entanto, procurar rendimentos mais elevados pode envolver mais riscos, quer participando em protocolos menos estabelecidos, quer utilizando estratégias de investimento mais complexas. A questão de emprestar stablecoins ou contribuí-las para pools de liquidez de bolsas descentralizadas para geração de rendimento é complexa. Os especialistas destacam os riscos inerentes associados aos protocolos DeFi, particularmente aqueles relacionados com contratos inteligentes, que os investidores devem considerar. Mas também é uma boa ideia experimentar uma certa porcentagem de stablecoins em várias plataformas e ferramentas de investimento.

Riscos e Considerações

Investir em stablecoins traz seu próprio conjunto de riscos e considerações e é crucial que os investidores compreendam esses aspectos completamente para tomar decisões informadas. Esta seção investiga os riscos potenciais associados às stablecoins e os principais fatores que devem ser considerados antes de investir nelas.

Riscos potenciais associados a stablecoins

Embora as stablecoins ofereçam inúmeras vantagens, é importante reconhecer e enfrentar vários desafios críticos. Abaixo, nos aprofundamos em dois riscos principais:

・Risco de centralização:A possibilidade de os fundos serem desviados, congelados ou acedidos por partes não autorizadas destaca as vulnerabilidades associadas à centralização. Semelhante às moedas fiduciárias tradicionais, a capacidade desta autoridade central de emitir moeda sem controlo pode levar a problemas como a hiperinflação. A adopção de modelos de governação descentralizados e o reforço dos protocolos de segurança podem resolver estas preocupações.

·Risco da contrapartida: Depender de terceiros para manter a estabilidade da moeda introduz o risco de reservas fracionárias em vez de apoio total. Este cenário pode levar a uma corrida aos bancos, afetando significativamente o valor da moeda. Para mitigar esta situação, é crucial garantir a transparência e a supervisão regulamentar da gestão das reservas.

Além disso, o cenário regulatório em evolução apresenta desafios significativos. À medida que os governos e as autoridades financeiras em todo o mundo se debatem sobre a forma de regular estes activos digitais, as mudanças nas regulamentações podem ter um grande impacto na sua estabilidade e legalidade. Outra preocupação crítica é a vulnerabilidade das garantias que respaldam diferentes stablecoins. A volatilidade dos ativos subjacentes, sejam eles fiduciários, criptomoedas ou outras formas, pode levar a riscos de desvalorização. Além disso, as preocupações tecnológicas e de segurança são fundamentais, uma vez que a estabilidade da tecnologia blockchain subjacente e os riscos como pirataria informática e fraude estão sempre presentes. Por último, o risco de manipulação de mercado não pode ser ignorado, especialmente no caso de stablecoins com valores de mercado menores ou suscetíveis à influência de grandes detentores.

»Leitura adicional:Impacto do Tether (USDT) no mercado de criptografia: impulsionando a força do mercado em alta ou grande risco?

Fatores a serem considerados antes de investir em Stablecoins

Antes de mergulhar no mundo das stablecoins, é essencial compreender os mecanismos que as regem. Isso inclui compreender como eles são indexados e mantidos, sejam eles garantidos por moeda fiduciária, garantidos por criptografia ou operando com base em algoritmos. A transparência é fundamental e os potenciais investidores devem prestar atenção à frequência e credibilidade das auditorias e à transparência das reservas da moeda estável. O caso de utilização e o nível de adoção da moeda estável também desempenham um papel vital, uma vez que estes fatores contribuem para a sua estabilidade e viabilidade a longo prazo.

Como adquirir stablecoins?

A aquisição de stablecoins é um processo simples que pode ser realizado através de vários métodos, atendendo tanto a usuários iniciantes quanto a usuários experientes no mercado de criptomoedas. Aqui está um guia completo sobre como adquiri-los.

Métodos de obtenção de stablecoins

Existem vários métodos para manter stablecoins. Aqui, vamos apresentar as formas mais comuns:

・Trocas de criptomoedas:O método mais comum é comprar stablecoins em bolsas de criptomoedas. Plataformas como FameEX, Binance, Coinbase e Kraken permitem que os usuários comprem stablecoins diretamente com moeda fiduciária ou troquem-nas por outras criptomoedas.

・Plataformas ponto a ponto (P2P):As plataformas P2P conectam compradores e vendedores diretamente. Este método oferece flexibilidade nos métodos de pagamento e potencial para taxas mais baixas. No entanto, requer cautela e diligência para evitar fraudes.

・Plataformas de finanças descentralizadas (DeFi): Para aqueles familiarizados com o espaço DeFi, stablecoins podem ser adquiridos por meio de empréstimos, empréstimos ou atividades agrícolas produtivas. Plataformas como Uniswap e Aave facilitam essas transações sem a necessidade de um intermediário centralizado.

・ Caixas eletrônicos criptografados:Em algumas regiões, os caixas eletrônicos criptografados suportam transações em stablecoins, permitindo que os usuários os comprem com moeda fiduciária. Este método é conveniente para pequenas compras, mas pode acarretar taxas de transação mais altas.

Principais plataformas para compra de Stablecoins

Para aqueles interessados em comprar stablecoins, diversas plataformas importantes oferecem confiabilidade e facilidade de uso. FameEX torna mais fácil para novos iniciantes se inscreverem e receberem um bônus de boas-vindas. Além disso, permite trocas diretas com stablecoins enquanto usa sua moeda fiduciária por meio de cartão de crédito ou débito. A Binance atrai um público amplo com suas taxas competitivas e ampla seleção de criptomoedas, ideal para traders novos e experientes. Kraken é conhecido por sua segurança e suporta múltiplas moedas fiduciárias, tornando-o perfeito para usuários que desejam negociar USD, EUR ou outras moedas por stablecoins. Quanto ao sistema DeFi, o Uniswap atende à comunidade DeFi, fornecendo uma plataforma para troca de tokens baseados em Ethereum, incluindo vários stablecoins, de forma descentralizada. Cada plataforma tem seus pontos fortes únicos, atendendo às diferentes necessidades e preferências dos usuários no mercado de stablecoin. Ao escolher o método e a plataforma certos, os usuários podem integrar perfeitamente stablecoins em suas estratégias de investimento e transação.

Melhores práticas para gerenciar um portfólio de stablecoin

Gerenciar um portfólio de stablecoin requer consideração cuidadosa e adesão às melhores práticas para garantir estabilidade e segurança. Abaixo, descrevemos estratégias cruciais para otimizar seus investimentos em stablecoin, incluindo a importância do monitoramento regular, ajustes e armazenamento seguro.

Importância de monitorar e ajustar participações em stablecoins

É essencial revisar regularmente o desempenho e a estabilidade de suas stablecoins. Isso envolve monitorar a indexação de cada moeda estável ao seu ativo subjacente para garantir que ela permaneça próxima de seu valor alvo. Diversificar seus acervos de stablecoins em diferentes stablecoins pode mitigar os riscos associados à falha de qualquer stablecoin ou incidente de desvinculação. Também é crucial manter-se informado sobre as tendências do mercado e as mudanças regulatórias que podem afetar a estabilidade e a legalidade das stablecoins, permitindo ajustes oportunos em seu portfólio. O reequilíbrio periódico do seu portfólio para manter o nível de risco desejado pode envolver o ajuste da proporção de stablecoins em relação a outras criptomoedas ou moedas fiduciárias com base nas mudanças nas condições de mercado ou nos seus objetivos de investimento.

Armazenamento seguro e gerenciamento de stablecoins

Para participações de longo prazo, a utilização de soluções de armazenamento refrigerado, como carteiras de hardware, pode aumentar significativamente a segurança. Esses dispositivos armazenam as chaves privadas do seu stablecoin offline, protegendo-as de tentativas de hackers online. A implementação de carteiras com múltiplas assinaturas pode fornecer uma camada adicional de segurança, exigindo múltiplas aprovações antes que as transações possam ser executadas, protegendo assim contra acesso não autorizado. Envolver-se apenas com plataformas confiáveis e seguras para negociação e manutenção de stablecoins é fundamental. Pesquise para selecionar bolsas e carteiras conhecidas por fortes medidas de segurança e que tenham recebido avaliações positivas dos usuários. Por último, é vital fazer backup regularmente das informações da sua carteira, incluindo chaves privadas e frases de recuperação, em locais seguros para garantir o acesso às suas stablecoins em caso de falha, perda ou roubo do dispositivo.

Conclusão

As stablecoins proporcionam uma entrada estável e menos volátil no mercado de criptomoedas, servindo como proteção contra a volatilidade do mercado. Eles facilitam transações mais tranquilas e acrescentam equilíbrio às estratégias de investimento. Destacamos a necessidade de os investidores compreenderem os diferentes tipos de stablecoins, os seus mecanismos de estabilidade de valor e os riscos associados. Defende uma abordagem estratégica para incluir stablecoins em carteiras de investimento para aumentar a estabilidade, mitigar riscos e manter a liquidez. Os investidores são aconselhados a monitorar continuamente seus investimentos, garantir o armazenamento seguro e se adaptar às mudanças do mercado para uma gestão ideal dos acervos de stablecoins.

Perguntas frequentes sobre como diversificar o portfólio com Stablecoins

P: Como os Stablecoins podem diversificar uma carteira de investimentos?

R: As stablecoins podem adicionar diversidade a uma carteira de investimentos, proporcionando exposição ao mercado de criptomoedas sem o mesmo nível de volatilidade que outras moedas digitais. Como estão normalmente indexados a activos estáveis, como moedas fiduciárias ou ouro, podem oferecer um equilíbrio entre activos tradicionais e digitais, reduzindo potencialmente o risco global da carteira.

P: Quais são os riscos de investir em stablecoins?

R: Apesar de sua estabilidade, as stablecoins apresentam riscos, incluindo mudanças regulatórias, o potencial de desvalorização do ativo de apoio e riscos tecnológicos, como violações de segurança. Qualquer problema com os ativos de reserva ou com a entidade gestora pode impactar o seu valor.

P: Como os Stablecoins mantêm sua estabilidade?

R: As stablecoins mantêm a estabilidade principalmente por meio de garantias ou mecanismos algorítmicos. As stablecoins garantidas são apoiadas por outros ativos, como moedas fiduciárias, criptomoedas ou commodities, enquanto as stablecoins algorítmicas usam uma abordagem inteligente baseada em contratos para gerenciar a oferta e a demanda, com o objetivo de manter seu valor estável em relação ao ativo indexado.

As informações neste site são apenas para informação geral. Não deve ser considerado um conselho profissional da FameEX.