如何有效建立穩定幣策略,優化多元化投資組合

2024-02-28 13:14:20一、什麽是穩定幣?在加密貨幣投資組合中它們為什麽這麽重要?

穩定幣是錨定了穩定資產(如美元、歐元、港幣等法幣)或高價值商品(如黃金、白銀、債券等等)的一種加密貨幣。它是加密領域的一項重大創新,也是除了比特幣、以太坊之外,另一個能容納萬億資金的殺手級場景。與傳統加密貨幣相比,穩定幣錨定的傳統資產有助於維持穩定幣價值與價格的穩定,這一特性讓它的波動性更小。因此,在各類加密貨幣投資組合中,穩定幣成為了必不可少的元素。

1.1、加密新手在投資組合中使用穩定幣制定多元化策略的好處

穩定幣提供了一種低風險參與投資加密貨幣的方式,它們通常以極強穩定性在高波動的加密市場中充當避風港,避免投資者在市場波動時期產生不必要的資金損失。此外,穩定幣還能讓交易更順暢、成本更低,因此他們成為了加密交易和加密資產轉移的理想選項。一般來說,在加密投資組合中,穩定幣通常充當衡量價格、穩定價值、快速訪問的重要作用,這種重要性讓穩定幣一躍成為專業交易員和加密新手必選的基礎幣種。

加密新手的投資組合中持有穩定幣能幫助穩定資產的價值。市場低迷期間,傳統加密貨幣的價格與價值可能會面臨快速下跌,將這些加密貨幣轉換為穩定幣後,即可保證加密資產的價值穩定,不受市場下跌影響,幫助加密新手減少不必要的損失。這種穩定性不僅對加密新手有益,而且對恐懼市場極具波動的投資者來說,也是一大福音。只要將高波動幣種兌換成穩定幣,即可不懼牛熊,保證資產價值穩定。

二、什麽是穩定幣?

穩定幣為加密貨幣與法幣之間,構築了一個連通的橋梁。它讓所有的加密交易者,都可以將傳統資產輕易且無損的轉變為加密資產。為了維持這種近乎「無損」的穩定性,穩定幣發行者通常會建立儲備金機制,該機制會儲備大量的傳統資產,以支撐穩定幣的穩定性。本章節將會深入講述穩定幣的基礎定義、維穩機制、不同穩定幣的類別,以及市面上常見的穩定幣種。

2.1、穩定幣基礎定義與類別

正如前文所述,我們將與穩定資產或高凈值商品掛鉤的加密貨幣定義為穩定幣。根據抵押品的不同或抵押機制不同,它們通常會被分為法幣抵押穩定幣、加密貨幣抵押穩定幣、算法穩定幣三種。每種類型都採用了不同的抵押機制,能夠提供不同程度的穩定性與風險。

2.2、穩定幣如何保持價值穩定?

穩定幣最大的特點是能夠保持穩定的價值,這是其他加密貨幣所不具備的典型特徵,那麽,各類穩定幣是如何保持價值穩定的呢?我們通過下述圖表進行比對分析:

一般來說,使用法幣穩定幣是穩定性最高的幣種,它們通常使用價值最穩定的法幣來做為抵押品;而加密貨幣抵押穩定幣為了保持較高的穩定性,通常會採取超額抵押加密貨幣的方式,來較少穩定幣的價值波動;至於算法穩定幣,則是通過市場供需與流通量的調節,實現價值的穩定。

2.3、市面上常見的穩定幣

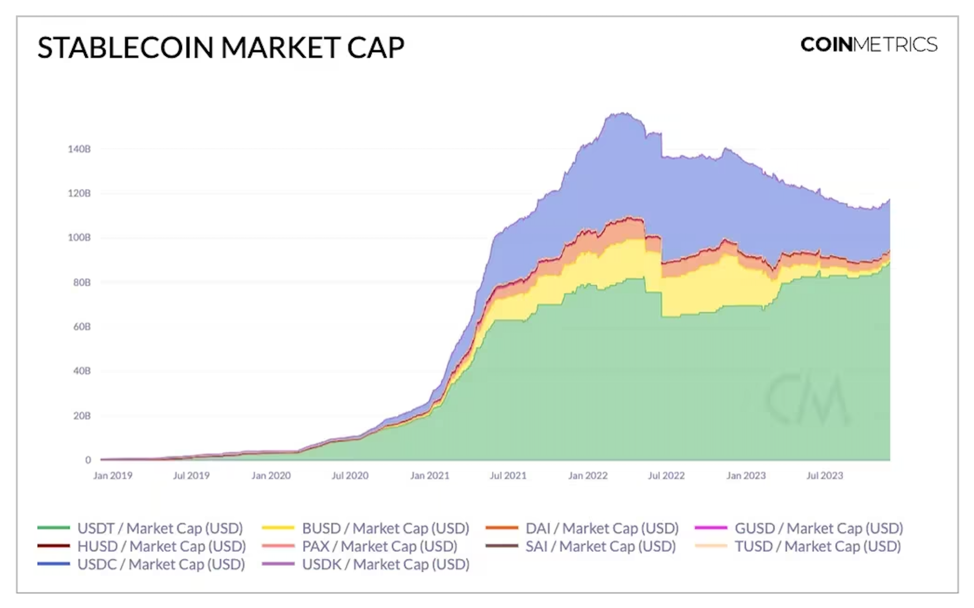

龐大的加密貨幣市場中,充斥著各種各樣的穩定幣種。自近日加密貨幣總市值再次突破 2 萬億美元之後,市場上的目光,也開始再次聚焦穩定幣,它們在這個日益龐大的市場發揮著越來越重要的作用。但有著不同形式的穩定幣,也各自有著不同的風險。

法幣穩定幣是最受市場投資者歡迎的一類穩定幣,例如 Tether 的 USDT 和 Circle 的 USDC。這兩類穩定幣占據了 90% 左右的市場份額,可謂是遙遙領先。它們都是通過儲備傳統資產來維持自己的價值穩定,而由於它們的儲備資產中存在不穩定與高風險的資產(例如美債),且缺乏獨立的審計,導致在它們運行的過程中,也存在一些風險。但這並不影響它們在加密投資者心中的地位,並在加密交易、匯款和加密借貸、DeFi 等各類加密活動中被廣泛使用。

加密貨幣抵押穩定幣是另一個重要類別,從市場規模來看,MakerDAO 的 DAI 是其中優秀的代表。與法幣穩定幣不同的是,這些穩定幣是去中心化的,並不依賴於獨立的中心機構來運行。但由於它們的抵押品是加密貨幣,因此也存在價值波動的風險,從而影響穩定幣的穩定性,在極端情況下,抵押品價值的急劇下降可能會觸發自動轉換機制,從而轉換為基礎資產。

算法穩定幣是該領域的另一種創新,它通常複雜的算法來實現幣種的穩定,而不是由資產來做抵押擔保。例如最為出名的 TerraUSD,就曾因諸多難題而暴雷,脫鉤後的它造成了加密市場的重大震蕩,導致許多加密投資者的重大資金損失。儘管有這樣的風險,TUSD、Frax、Ampleforth、Empty Set Dollar (ESD) 和 Magic Internet Money 等算法穩定幣也依然在探索更好的算法,以確保所發行的穩定幣能更好運行。這些算法穩定幣以其高度透明、去中心化和完全可審計的特點而備受關注。

除此之外,一些穩定幣(如 Paxos Gold 和 Tether 的 Gold 變體)聲稱得到貴金屬實物儲備的支持,通過有形資產增加了穩定幣的穩定性。總體來說,每種類型的穩定幣都有獨特優勢,並面臨不同風險,這代表了加密貨幣市場的多樣性和不斷創新的本質。

穩定幣總市值,圖片來源:Coin Metrics

三、常見的穩定幣多元化策略

穩定幣在加密交易者的投資組合中有著獨特的地位。做為與法幣或者高價值商品儲備相掛鉤的加密貨幣,它們既有著加密貨幣的特徵,也擁有傳統資產的穩定屬性。因此,將穩定幣納入投資組合不僅可以增強穩定性、降低投資風險,還可以創造更多的投資機會。

3.1、將一部分資金分配給穩定幣

投資加密貨幣之前,選擇投資哪種加密貨幣極其重要。一旦做出決策,後續所有的投資策略都會依此執行。最常見的加密貨幣投資組合是將大部分資金分配給主流加密貨幣,這些幣種的波動性較小,且具備很高的長期價值。除此之外,還應預留一部分資金購買穩定幣,這邊方便隨時調整戰略,增持看好的加密貨幣。

對於加密新手或者保守的加密投資者來說,通常建議按照以下方式分配資金:

以上幣種僅為示意,不做為投資參考

占比 20% 的穩定幣通常是一種投資緩沖策略。可以幫助投資者在快速變化的加密市場中,逢低買入優質幣種,並可做為風險管理工具,在一定程度上保障投資的穩定性和平衡。正如主流幣種的資金占比高達 50% 一樣,這也是一種策略上的平衡,這種組合可以很好的平衡收益與風險之間的關系,確保投資者在較低的風險下,獲取更好的收益。但需要注意的是,以上的投資結構僅是一種範例,並不是一種投資建議。上述投資組合的最佳比例會因個人的投資目標、風險承受力、投資策略而有較大差異。

3.2、使用穩定幣進行交易與對沖

穩定幣的進行交易或者對沖的最佳選擇。因為交易成本較低,且訪問方便,這使得它們可能更適合降低重大風險。此外,與將加密貨幣提現成法幣相比,穩定幣有著更多的優勢。

穩定幣是活躍在加密交易中的基礎貨幣。它們在快速波動的加密市場中提供了一個穩定的錨點,很適合做為倉位進出的錨點與收益的變現。另外,穩定幣還可有效的對沖市場波動和傳統貨幣的波動。避免投資者免受意外的市場低迷和貨幣貶值影響。

3.3、短期持有與長期持有策略

穩定幣可以在市場低迷期間為投資者的資金避險,讓投資者能夠根據風險偏好與市場動態穩步的調整策略。在波動的市場中,持有穩定幣可以為短線操作提供更多機會,但這也會帶來更多的風險,例如短時內的幣價劇烈波動可能會導致短線操作產生巨額損失。熟練的加密交易者經常會使用穩定幣,對目標加密貨幣進行短線投資,從而使市場在普遍下跌的情況下也保有一定利潤。但這其中最大的挑戰是如何平衡好風險大小與損益之間的關系。

對於長期持有者來說,他們可以通過質押生息,來穩步提升穩定比價值,降低交易風險的同事,還能收獲質押利息。因此,除去通貨膨脹的影響之外,持幣賺息是長期持有穩定幣利益最大化的方式之一。

四、制定穩定幣投資組合策略的詳細步驟

本章節將會提供評估風險承受能力、投資分配策略、持倉多元化、探索高收益的基礎教程,您可以參考下方步驟開啟加密貨幣投資之旅:

4.1、第 1 步:確定投資目標並評估風險承受能力

在投資之前,確定投資目標並評估風險承受能力至關重要。這種評估標準是開放性的,每個人的評判方式都有所不同。舉例來說,穩健的投資者認為 50% 的收益就已經非常不錯了,激進的投資者往往想要追求數倍數十倍甚至數百倍的投資收益。很顯然,不同的投資目標,其風險程度是不同的,主流幣也許不會有數十倍的收益,但往往也不會有超預期的極端暴跌,少量黑馬山寨幣也許會有數十倍的暴漲,但也可能在一夜之間歸零。

因此,最穩健的方式,還是評估下自身狀況和投資傾向。確定後通過分散型投資,來均衡的降低風險,重要的是,請配置一定數量的穩定幣,這會幫助投資者拉低平均投資成本,降低投資風險。

4.2、第 2 步:及時調整穩定幣資金占比

一種謹慎的方法是,在投資過程中及時調整穩定幣的資金占比。在動蕩的市場中,穩定幣的占比越高,您的資產損失可能性就越小,但收益率可能就會越低。而具體的穩定幣比例要取決於個人的風險承受力、投資目標與市場狀況。

保守的投資者會持有較高比例的穩定幣,以降低風險;激進的投資者降低穩定比占比,以期購買更多優質資產,獲取更大的潛在回報。因此,根據市場動態,及時調整穩定幣的占比,就能在降低風險的投資,獲得更多的投資機會。

4.3、第 3 步:盡量持有多種類型的穩定幣

多元化的分散投資是常見的投資策略,穩定幣也不例外。前文我們說到,穩定幣有很多個種類,它們各自擁有的風險也不盡相同,為了確保投資過程順利,投資者可以適當持有不同種類的穩定幣,以降低單一幣種的意外風險。舉例來說,Tether (USDT) 、USD Coin (USDC) 分別占據穩定幣排行榜的前兩位,它們的價值穩定性經過了市場的檢驗,可以適當的持有。

而 Dai (DAI) 和 TerraClassicUSD (UST) 則是不同機制下的穩定幣種,應視使用場景與用途的不同斟酌決定。這是因為該類別的去中心化穩定幣可能存在意外風險,例如在極端行情下的脫鉤、代幣治理引發的透明度與控盤問題。這些問題的存在,導致大眾投資者更傾向於選擇 USDT、USDC 這類市值大、儲備金充足的頭部幣種做為對沖工具。

當然,市面上還有很多優秀的穩定幣,USDC、USDT 和 BUSD 等中心化穩定幣提供了更傳統、受監管的方法,而 DAI 和 UST 等去中心化穩定幣則引入了不同的機制和潛在風險。在考慮投資組合策略時,一定要分散投資,降低風險。此外,投資決策還應符合投資者的風險承受能力和投資目標。

4.4、第4步:探索穩定幣高收益的持幣生息策略

在加密貨幣市場,持有穩定幣往往擁有比傳統儲蓄更高的收益機會。持幣者會面臨多種高收益的持幣生息理財產品可供選擇,這其中包括在中心化交易所的穩定幣借貸、質押產品,或投資 DeFi 產品。這類產品的顯著特點是擁有適當的收益率,收益穩定風險較低。

此外,如果想要提高穩定幣的盈利能力,還可以嘗試利用不同穩定幣之間的價格差進行幣幣交易,以賺取額外的收益。例如 FameEX 交易所的 USDC/USDT、DAI/USDT ,在交易中可以發現,不同穩定幣對之間總會存在微薄的價格差,這就是賺錢的關鍵,且由於穩定幣價值的穩定性,使用這類幣對交易,既安全,又能賺取更多的收益。

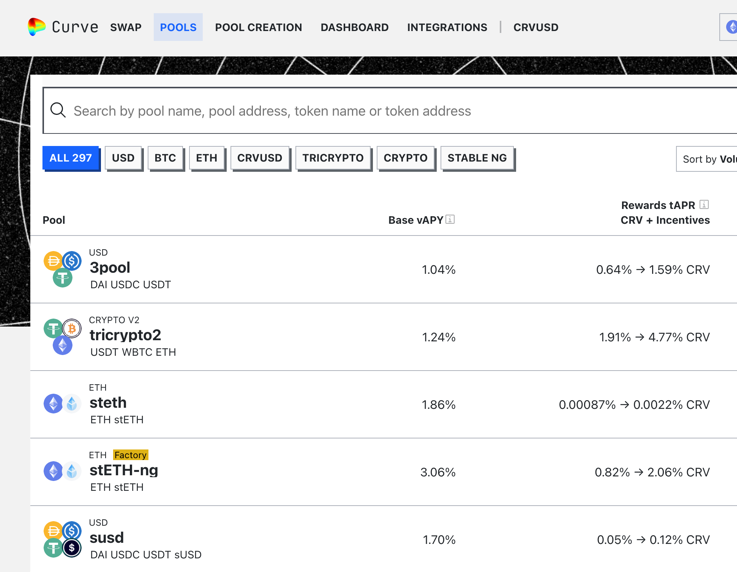

當然,在 L1 與 L2 網絡中,還存在一系列的借貸協議與 DEX ,它們往往會提供更高收益的理財產品,這些產品通常是為了質押更多的加密貨幣,以暴漲自身生態系統的穩定運行,例如由 Maker 支持的 Spark Protocol 就因提供超過 5% 的 DAI 利息而脫穎而出。AAVE 也提供了一個非常合適的持幣生息平台。 Curve Finance 則迎合了尋求複雜策略的高級 DeFi 用戶。CVX 通過提供額外獎勵來提高 Curve Finance 產品的收益率。Curve 質押池的年利率,圖片來源:Curve

中心化風險:由於部分穩定幣種需要為用戶提供傳統法幣購買加密貨幣的通道,因此,這類穩定幣必須有一個中心化的機構來進行匯兌操作。例如,Tether (USDT) 宣稱其發行的每一枚 USDT 都可以等值兌換成 1 美元,這項操作通常是由相應的中心化機構控制進行。這種中心化的操作方式,往往蘊含資金被盜用、凍結或被未經授權的訪問等風險,加之中心化機構不受限制的發行穩定幣或可造成惡性通脹等一系列問題。

交易對手風險:每個穩定幣都有一定的儲備金來支撐代幣價值。但並非每一個穩定幣都有足額的儲備金,這就會導致它更多的會依賴第三方手段來維持幣值的穩定,這種情況一旦被發現,很容易發生踩踏型擠兌,從而產生嚴重的幣價下滑和市場恐慌。

交易所購買:最常見的方式是在交易所購買穩定幣。例如 FameEX、Binance、Coinbase 和 Kraken 等交易所都允許用戶直接用法幣購買穩定幣或將其他加密貨幣交易成穩定幣。

場外交易:很多 P2P 平台會為交易雙方提供撮合交易的平台,允許雙方直接進行法幣買賣穩定幣的操作。這可以讓購買穩定幣的購買形式更靈活,購買的費用更低,但需要謹慎交易,並進行盡職調查,以免發生凍卡、詐騙等常見風險。

DeFi 平台:對資深的加密投資者來說,在 DeFi 平台借貸穩定幣或挖礦獲取穩定幣也是一種常見的方式。無論是 Uniswap 和 Aave 等平台都有類似的產品推出。

加密貨幣 ATM 機/商店:在香港等全球的各個地方,存在合法的加密貨幣 ATM 機或加密貨幣商店,可以直接將法幣兌換成穩定幣,也可以將穩定幣兌現成法幣。需要注意的是,將穩定幣兌換成法幣的操作需要考慮兌換點所在地,一般都會兌換成當地的法幣。另外需要注意的是,這種形式往往會產生較高的交易手續費。

FameEX:加密新手可以在 FameEX 輕鬆完成注冊並獲得新手禮包。此外它允許用戶使用信用卡或儲蓄卡直接購買穩定幣。

幣安:它具有較高的知名度與多種幣種選擇,因此吸引了大部分的投資者。由於其交易的複雜性,它顯然更適合專業投資者。

Kraken:它以安全性而聞名,並支持多種法定貨幣,非常適合使用美元、歐元交易穩定幣的用戶。

Uniswap:它提供了一個以去中心化方式交換以太坊代幣(包括各種穩定幣)的平台,但由於交換門檻較高,它也更適合專業投資者。

需要注意的是,一些不太成熟的借貸協議或者十分複雜的投資策略,可能在收獲高收益的同時,也存在著極大的風險。是借貸生息劃算還是質押生息劃算,這是一個很複雜的問題。很多投資專家也警告說 DeFi 協議通常會蘊含一些與智能合約相關的風險,投資者需要慎重考慮每筆投資,多多利用少量資金測試不同產品,以更好的控制投資風險。

五、投資穩定幣的風險和注意事項

理清投資穩定幣的相關風險和必須考量的因素,對於成功投資來說至關重要。本章節主要討論與穩定幣相關的投資風險和應該考慮到的關鍵因素。

5.1、與穩定幣相關的潛在風險

穩定幣雖然有很多的優勢,但也有一些關鍵的挑戰急需解決,下面我們探討其中兩個主要風險:

此外,全球的穩定幣監管環境也日趨嚴格。各地法規的變化也可能極大的影響穩定幣的價值穩定性和合法性。加上抵押品(無論是法幣、商品、其他加密貨幣)都存在貶值風險,貶值的聯動也可能會造成穩定幣價值的下跌。這些風險都是市場中常見的類型,加密新手在投資過程中,務必要時刻觀察,規避此類風險,確保投資順利。

» 進一步閱讀:FameEX研究院:穩定幣Tether(USDT),究竟是牛市發動機?還是加密市場最大的軟肋?

5.2、投資穩定幣之前需要考慮的因素

投資穩定幣之前,請務必了解清楚該穩定幣的運行機制。這其中包括它是如何與其他資產掛鉤、如何進行維護的。無論它們是法幣抵押、加密貨幣抵押,還是算法運行,其代幣的透明度是最關鍵的。投資者應及時關注它們的審計頻次、可信度、儲備金的透明度等要素。並適當調查該幣種的採用度、應用場景,以確定該幣種是否擁有長期的價值穩定性與生存能力。

六、如何獲取穩定幣?

獲取穩定幣十分簡單,可以通過多種方式來完成。接下來我們分享一些加密新手專業交易者通用的簡易指南。

6.1、穩定幣獲取方式

獲取穩定幣有多種方法,接下來我們會介紹其中最常見的幾種方式:

6.2、購買穩定幣的最佳交易所

對於喜歡在交易所購買穩定幣的加密交易者來說,以下幾個交易所是最受歡迎的。

以上的平台都有獨特的優勢,滿足不同用戶不同的穩定幣需求,可以通過個人的偏好與需求,選擇合適的平台購買穩定幣,並將相應策略集成到投資與交易的過程中去。

七、持有穩定幣的最佳策略

持有與管理穩定幣投資組合需要考慮各個方面因素,確保價值穩定的同時,還要充分考慮其儲存的安全性。接下來我們會簡單的分享定期監控策略、調整策略、安全儲存策略,以供加密新手參考:

7.1、定期監控與及時調整策略

定期調查穩定幣與及時調整穩定幣策略十分重要。這其中涉及到監控與調查每個穩定幣儲備金的具體情況,以確保該儲備金足以支撐穩定幣價值的穩定。另外,及時調整各個穩定幣的數量占比,可以減輕任何單一穩定幣失敗或脫鉤事件帶來的風險。

7.2、安全儲存策略

對於想要長期持有穩定幣的投資者來說,要充分利用硬件錢包等冷錢包儲存方案確保資金安全。這些設備可以離線儲存穩定幣的私鑰,保護它們免受在線黑客攻擊。另外,實時多重簽名的錢包也能提供額外的安全性,在執行交易之前需要進行多重批準,從而拒絕未經授權的訪問,這對金額巨大的錢包來說非常重要。此外,請在信譽良好的平台交易或持有穩定幣,並定期在安全位置備份錢包訊息(包括私鑰和恢復短語),以確保在設備故障、丟失、被盜時能夠訪問您的穩定幣。

八、結論

穩定幣可以讓加密投資者以較小的成本進軍加密市場,並對沖市場波動。它們提供了更順暢的交易與更多的投資機會。但投資者仍需要了解不同類型的穩定幣、價值穩定機制以及相關風險,採用適當的策略將穩定幣納入到投資組合當中,以增強投資的穩定性、流動性與抗風險能力。投資者還需要持續監控自己的投資策略,確保安全存儲,適應市場變化,以實現對穩定幣的最佳利用。

常見問題

Q:穩定幣如何實現投資組合的多樣性?

穩定幣可以通過提供加密貨幣市場敞口來增加投資組合的多樣性,而不會像其他數字貨幣那樣產生波動。由於它們通常與法定貨幣或黃金等穩定資產掛鉤,因此可以在傳統資產和加密資產之間提供平衡,從而降低投資組合的整體風險。

Q:投資穩定幣有哪些風險?

儘盡管穩定幣的價值十分穩定,但它也存在風險。這些風險包括監管變化、錨定的資產貶值以及安全漏洞等風險。其儲備金或管理實體出現任何問題都會影響穩定幣的價值。

Q:穩定幣如何保持穩定性?

穩定幣主要通過資產抵押或者算法機制來維持其價值的穩定性。抵押穩定幣由法定貨幣、加密貨幣或大宗商品等其他資產支持,而算法穩定幣則使用基於智能合約的方法來管理市場供需,旨在保持其價值的相對穩定。

免責聲明: 本文所提供的內容僅供學習與參考,不構成任何投資建議。請參閱這裡了解詳情。在進行任何投資決策之前,請自行研究並咨詢專業的財務顧問。 FameEX對因使用或依賴本文內容而產生的任何直接或間接損失不負任何責任。